绝对估值法FCF模型

FCFF的定义和计算方法

公司自由现金流(Free cash flow for the firm)是对整个公司执行估价,并非是对股权。

美国学者拉巴波特(Alfred Rappaport)20 世纪80 年代提出了自由现金流概念:企业造成的、在满足了再投资需求之后余下的、不影响公司连续发展前提下的、可供企业资本提供者/各种利益要求人(股东、债权人)分配的现金。

麦肯锡(McKinsey & Company, Inc.)资深领导人之一的汤姆·科普兰(Tom Copeland)教授于1990年阐述了自由现金流量的概念并给出了具体的计算方法:

自由现金流量等于企业的税后净运营利润(Net Operating Profit less Adjusted Tax, NOPAT,)马上公司不包含利息费用的运营利润总额扣除实付所得税税金之后的数额)加之折旧及摊销等非现金开支,再减去营运资本的追加和物业厂房设备及其余资产方面的投资。其经济意义是:公司自由现金流是可供股东与债权人分配的最大现金额。

具体公式为:

公司自由现金流量(FCFF) =(税后净利润 + 利息费用 + 非现金开支)- 营运资本追加 - 资本性开支

这个导致最原始的公式,继续分解得出:公司自由现金流量(FCFF)=(1-税率t)×息税前利润(EBIT)+折旧-资本性开支(CAPX)-净营运资金(NWC)的改变

这个就是最原始的计算FCFF的公式。

其中:息税前利润(EBIT)=扣除利息、税金前的利润,也就是扣除利息支出和应缴税金前的净利润。

具体还可以将公式转变为:公司自由现金流量(FCFF)=(1-税率t)× 息前税前及折旧前的利润(EBITD)+税率t×折旧-资本性开支(CAPX)-净营运资金(NWC)的改变

公司自由现金流量(FCFF)=(1-税率t)× 息税前利润(EBITD)-净资产(NA)的改变

其中:息前税前及折旧前的利润(EBITD)= 息税前利润+折旧

净营运资金的改变有时说为净营运资金中的投资

FCFF模型简述

FCFF模型觉得公司价值等于公司预期现金流量按公司资本成本执行折现。

模型输入参数

用自由现金流量折现模型执行公司估价时,需要确定的输入参数首要有自由现金流量的预期、折现率(资本成本)估算和自由现金流量的上涨率和上涨模式预期。

1)预期将来自由现金流量

公司的价值取决于将来的自由现金流量,并非是历史的现金流量,所以需要从本年度开始预期公司将来充足长时间规模内(一般为5-10年)的资产负债表和损益表。这是影响到自由现金流量折现法估价精准度的最为核心的一步,需要预期者对公司所处的宏观经济、行业结构与竞争、公司的产品与客户、公司的管理水平等基本分析情形和公司历史财务报告有比较深入的认识和了解,熟悉和把握公司的运营环境、运营业务、产品与顾客、商业模式、公司战略和竞争优势、运营情况和业绩等方面的现况和将来发展远景预期。

在分析公司和行业的历史报告的基础上,对行业和产品及公司运营的将来发展执行预期,要对公司将来在行业中的竞争优势和定位执行预期和评价,对公司销售、运营成本、折旧、税收等项目执行预期,而并要求预期者采取系统的方法保证预期中的统一性,在预期中经验和分析也是十分重要的。

2)资本成本

公司资本一般可分为三大类,即债务资本、股权资本和混合类型资本,混合类型资本包含优先股、可转换债券和认股权证等。从投资人角度看,资本成本是投资人投资特定项目所要求的收益率,或称机会成本。从公司的角度来说,资本成本是公司吸引资本市场资金务必满足的投资收益率。资本成本是由资本市场决定的,是建立在资本市场价值的基础上的,并非是由公司自己设定或是基于帐面价值的帐面值。债务和优先股属于固定收益证券,成本的估算较为容易,可转换债券和认股权证等混合类型证券,受于内含期权,成本一般可分为两部分执行估算,其中内含期权的估算可用Black-Scholes期权定价公式法和二项式定价模型执行估算。

普通股成本的估算模型较多,具体有:资本资产定价模型(CAPM)、套利定价模型(APM)、各种形式的扩展资本资产定价模型、风险原因加成法、 Fama–French三原因模型等模型。

这些模型的共同点在于:(1)都建立在证券市场有效的前提下,存在无风险基准收益率和无套利定价机制;(2)基本原理均为股权资本成本=无风险收益+风险弥补,导致风险弥补弥补原因及估算上存在差异。

资本资产定价模型(CAPM)是应用最为大量的权益资本成本股价模型,传统的资本资产定价模型(CAPM)建立在资本市场有效、投资人理性、厌恶风险而且投资管理分散程度充分和有效等如果基础之上,所以只考虑弥补系统风险原因,用单一的β来反应证券市场的系统风险程度。

依据资本资产定价模型(CAPM)计算公司股权资本成本的公式为:

美国公司在估算资本成本时,一般运用5%—6%的市场风险溢价,β系数的预期方法较多,常用的有下方三种方法:

①在资本市场发达的国家,有市场服务机构收集、整理证券市场的相关报告、资料,计算并供应各种证券的β系数;

②估算证券β系数的历史值,用历史值代替下一期间证券的β值;

③用回归分析法估测β值。

债务成本是公司在为投资项目融资时所借债务的成本,公司债务成本与下方原因相关:

①市场利率环境:市场利率上升,公司债务成本会跟随上升;

②公司的违约风险:公司的违约风险越高,债务的成本越高,公司的资产负债率越高,则债务的边际成本越高。

③债务具有税盾作用:受于利息在税前支付,所以税后债务成本与公司的税率相关,公司的税率越高,债务税后成本就越低。

公司加权平均资本成本计算公式为:

2 从自由现金流价值模型看公司价值创造

公司的价值是公司预期造成的自由现金流量按公司资本成本折现的净现值。所以自由现金流量是公司的价值创造之源,公司的任何一项管理活动和决策务必满足够下四个中的一项或多项条件,才可为公司创造价值:

增长现有资产造成的现金流; 增长现金流的预期上涨率; 增长公司高速上涨期的长度; 优化融资决策及资本结构管理增长公司价值。FCFF模型的一般形式

只要可以得到足够的信息来预期公司自由现金流,那么FCFF模型的一般形式就可以用来对任何公司执行估价。

1、模型

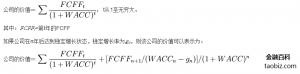

在FCFF模型一般形式中,公司的价值可以表明为预期FCFF的现值:

FCFF

FCFF

其中:t从1至无穷大

WACCn=平稳上涨阶段的资本加权平均成本

2、公司的估价和股权估价

与红利贴现模型或FCFE模型不同,FCFF模型是对整个企业并非是股权执行估价。但是,股权的价值可以用企业的价值减去发行在外债务的市场价值得到。由于此模型可以作为股权估价的一种替代方法,所以就显现了两个困难:为何对公司整体并非是仅对股权执行估价?用公司估价模型间接计算出的股权价值能否与前面所介绍的股权估价方法得出的结果相统一?

由于公司自由现金流(FCFF)是债务偿还前现金流,所以运用公司估价方法的好处是不需要清晰考虑与债务有关的现金流,而在预期股权自由现金流(FCFE)时务必考虑这些与债务有关的现金流。在财务杠杆预期将随时间发生巨大改变的情形下,这个好处对于简化计算、节约时间非常有帮助。但是,公司估价方法也需要有关负债比率和利息率等方面的信息来计算资本加权平均成本。

假使满足下列条件,用公司估价方法和股权估价方法计算出股权价值是相等的。

(a)在两种方法中对公司将来上涨情形的假定要统一,这并没有代表着两种方法所运用的上涨率是相同的,而是要求依据财务杠杆比率对收益上涨率执行调整。这一点在计算期末价值时尤为突出,FCFF和FCFE应如果具有相同的平稳上涨率。

(b)债务的定价正确。在FCFF方法中,股权的价值是用整个企业的价值减去债务的市场价值得到的。假使公司的债务被高估,则由FCFF方法得到的股权价值将比运用股权估价模型得到股权价值低;相反,假使公司的债务被低估,则公司估价模型得到的股权价值较高。

3、模型的适用性

具有很高的财务杠杆比率或财务杠杆比率正在发生改变的公司尤其适于运用FCFF方法执行估价。由于偿还债务致使的波动性,计算这些公司的股权自由现金流(FCFE)是相当问题的。而且,由于股权价值导致公司总价值的一部分,所以对上涨率和风险的如果更为敏感。

运用股权自由现金流的一个最大困难是股权现金流经常显现负数,尤其是那些具有周期性或很高财务杠杆比率的公司。受于FCFF是债务偿还前现金流,它不太应该是负数,进而最大程度地避免了估价中的尴尬局势。

特别提示,假使运用FCFF方法对公司股权执行估价,则要求债务或者以公司的单价在市场上交易,或者已经依据最新的利率和债务的风险执行了清晰的估价。

FCFF 模型要点

1.基准年公司自由现金流量的确定:基准年公司自由现金流量的确定:

2.第一阶段上涨率第一阶段上涨率g的预估的预估:(又可分为两阶段)又可分为两阶段)

3.折现折现率的确定的确定:

折现:苹果树的投资分析/评估自己加权平均资金成本(WACC) 。

4 .第二阶段自然上涨率的确定:

余下残值复合成长率(CAGR),一般以长期的通胀率(消费者物价指数)代替CAGR。

5 .第二阶段余下残值的资本化利率的计算:

WACC减去长期的通胀率(消费者物价指数)。

公司自由现金流量的计算

依据自由现金流的原始定义写出来的公式:

公司自由现金流量=( 税后净利润+ 利息费用+ 非现金开支- 营运资本追加)- 资本性开支

大陆适用公式:

公司自由现金流量

= 运营活动造成的现金流量净额–资本性开支

= 运营活动造成的现金流量净额– (购建固定、无形和其余长期资产所支付的现金– 处置固定、无形和其余长期资产而收回的现金净额)

资本性开支

资本性开支:用于买入固定资产(土地、厂房、设备)的投资、无形资产的投资和长期股权投资等产量扩张、制程改观等具长期效益的现金开支。

资本性开支的形式有:

1.现金买入或长期资产处置的现金收回、

2.通过发行债券或股票等非现金交易的形式获得长期资产、

3.通过企业并购获得长期资产。

其中,主体为“现金买入或长期资产处置的现金收回”的资本性开支。

现行的现金流量表中的“投资活动造成的现金流量”部分,已经列示了“购建固定、无形和其余长期资产所支付的现金”,以及“处置固定、无形和其余长期资产而收回的现金净额”。

故:资本性开支= 购建固定、无形和其余长期资产所支付的现金—处置固定、无形和其余长期资产而收回的现金净额

FCFE/FCFF估值模型的框架

首先要看看:FCFE和FCFF的最大区别就是:前者导致公司股权拥有者(股东)可分配的最大自由现金额,后者是公司股东及债权人可供分配的最大自由现金额。所以FCFE要在FCFF基础上减去供债权人分配的现金(即利息开支费用等)。

整个模型的原理就是:你购入的是公司将来自由现金流(可供分配的现金,不等同于股息,除非分红率100%,但是理论上,这些现金均为可以分配的)在当期的贴现值。这和早期的红利贴现模型最大的区别就是:红利贴现模型并没有符合事实,由于很多高成长的企业有理由不分配而将资金投入到新项目中去。

依照前面分析的贴现模型,需要清晰的就是:公司预期将来的自由现金流、适当的贴现率、贴现的方法。

所以,一套FCFE/FCFF估值模型的要素就包含:

1、如何定义当期的FCFE/FCFF。

2、如何确定将来各期的FCFE/FCFF。

3、如何选择适当的贴现率(WACC)。

4、依照何种方法执行贴现?(两段/三段/或者说无限期?)

可以看出:这个模型的难点就在于:

1)预期将来各期的FCFE/FCFF难度太大!

2)适当的贴现率WACC对于模型最结束果影响很大,但是该贴现率的算法很难有统一的标准。

3)采取何种方式执行贴现关系到如何定义该企业在企业运营周期中处的地位,以及预期企业发展周期的时间。这个其实和第一点一样非常难。

但是学习这个模型也可以给我们导致几点启发:

(1)多关注企业的自由现金流,并非是仅仅关注收益。但是需要注意不同行业的现金流存在形式是不同的。

(2)WACC事实上就是企业所有负债的加权平均期望成本。也就是说,企业发行了股票,向银行借贷用于生产,它务必承受适当的成本。所以,企业拿着这些钱务必投向比WACC收益率更高的领域才可保证生存和发展。所以,要关注企业募集资金或借贷资金投入项目的预期收益率与WACC对比能否存在显著的优势。

(3)要关注企业所处行业周期和企业运营周期。在不同的期间应该给于不同的估值水平。

FCFE /FCFF模型区别

股权自由现金流(Free cash flow for the equity):企业造成的、在满足了再投资需求之后余下的、不影响公司连续发展前提下的、可供股东股东分配的现金。公司自由现金流(Free cash flow for the firm):美国学者拉巴波特(Alfred Rappaport)20 世纪80 年代提出了自由现金流概念:企业造成的、在满足了再投资需求之后余下的、不影响公司连续发展前提下的、可供企业资本提供者/各种利益要求人(股东、债权人)分配的现金。

自由现金流的计算与预期

自由现金流的计算与预期的过程

1.分析公司营运过程,理解自由现金流创造过程 2.从新组织会计报表,以得到估值需要的报告 (1)重组资产负债表,刨去非运营性资产,以得到投入资产本量(IC) (2)重组损益表以得到扣除调整税后的运营利润(NOPAT) (3)计算自由现金流 3.计算一连串如果对将来现金流执行预期自由现金流进而来?

要理解自由现金流的来源务必分析公司营运过程和公司是如何赚钱的 1.不管什么样的公司都务必通过销售产品或服务获取运营收入赚钱 2.为了获取收入,公司要支付薪资、买入材料、承受管理费用、营销费用、科研费用,进而发生运营费用,运营收入减运营费用就是公司的净营运利润(Net Operraton profits) 3.为了得到运营收入公司不但要承受运营费用,还务必执行厂房机器等固定资产的投资,并增长流动资产的投入,除另外,公司还要支付运营税 4.公司销售收入在减去营运费用、净固定资产增长额、净流动资产变动额以及支付运营税后的余下就是公司的自由现金流 5.FCFF=NOPAT(税后净劳动利润)-净资本开支(资本开支-折旧与返销)-营运资本的增长自由现金流预期

1.通过对EBIT、非现金费用净额、资本开支和营运资本改变等自由现金流的各个部分分别执行预期,可形成对自由现金流的预期 2.对自由现金流各个部分执行预期时需要的首要如果:销售收入上涨率如果、毛利率如果、运营税率、固定资产需求预期、流动资金上涨需求预期 3.预期到一定时间为至的逐年自由现金流,再预期连续运营自由现金流,再预期连续运营价值,进而完成对自由现金流的预期 4.受于自由现金流预期会各种如果,计算和预期非常复杂,实务操作中一般务必借助财务分析模型才可得到最结束果计算加权平均资本成本WACC

加权平均资本成本WACC的计算

D E WACC=K (1-t)_____+K _____ d D+E e D+E 其中K 表明债权成本,K 为股权成本 d e D表明债权的市场价值 E表明股权的市场价值=股价*普通股数量 D+E表明总资本 税后负债成本——》负债/资本比率--》加权平均资本成本 股权成本——》股权/资产比率--》加权平均资本成本计算加权平均资本成本注意事项

1.税后计算WACC 由于支付利息是免税的,因些负债成本为税后成本 负债成本=利率*(1-公司税率) 2.WACC是以权益和负债的市场价值,而非帐面价值为权重的,这是因市场价值代表了投资人为获得证券而务必支付的事实成本 但在实务操作中,分析专员常用 目标资本结构即预期的长期均衡资本结构来取代市场价值权重。其原因是资本结构具有易变性,在高达目标资产结构以前,公司会持续调整资本结构,所以直接采取目标资本结构更为方便。 3.WACC的微小变动,对估值结果全将有很大影响WACC在估值中的重要性

从FCF模型看,事实上有两项需要评估: 一给市场评估,即对必要收益率的评估 二为对公司自身的评估,即将来运营或许造成的现金流量。而现金流则是由企业阶段性运营的全部信息决定的,两者缺一不可 所以,离开资本市场谈内在价值是没故意义的 对一个股票来说,同样的基本分析,在1994年高利率时代证券市场的定价和当前的定价是完全不同的。 不重视或不懂得对资本成本的研究,也就不懂得估值。 资本成本研究的核心是市场趋势的研究,这是证券估值、定价、研究不同于实业投资分析的核心和难点所在。FCF模型的优缺点

FCF模型的优点

1.需要的信息量许多,角度更全面,考虑公司发展的长期性 2.较为详细,预期时间较长,而且考虑较多的变数,如获利成长、资金成本等,能够供应适当思考的模型 3.在对并购价值的分析上,FCF是首要的方法 其优势在于对全部如果均可以质疑,同期可以执行敏感性分析FCF模型的缺点

1.主观性强,需要输入信息多,一般需要执行5-10年左右的现金流预期,操作上有一定问题 2.评估的正确性取决于对企业将来的预期能力 3.需要耗费较长的时间,须对公司的营运情形与产业特性有深入的了解。 4.小改变在输入上或许致使大改变在公司的价值上。该模型的精准性受输入值的影响很大(可作敏感性分析补救) (三)适合FCF估值的公司 1.高额回报率 2.高销售收入、盈余成长率 3.公司价值首要来自本业 4.公司成立起码5年 (四)不适合FCF估值的情形 1.假如一个公司是 (1)新公司,没有运营历史 (2)所从事的是全新的业务,对其市场前景无法估算 (3)无法设计出一个合理的上涨模式 2.不具备正收益ROIC3.企业价值首要来自非营运收入 控股公司 4.WACC预期问题 在上述情形下,很难应用FCF方法