NDF

无本金交割远期,全称为Non-Deliverable Forward。

人民币无本金交割远期是当前常见的一个财经词汇,常用于衡量海外市场对人民币增值的预期。无本金交割远期合约在离岸柜台市场(Offshore OTC Market)交易,所以又常被称为海外无本金交割远期。NDF市场起因为上世纪90年代,它为中国、印度、越南等新兴市场国家的货币给予了套期保值功能,差不多所有的NDF合约都以美元结算。人民币、越南盾、韩元、印度卢比、菲律宾比索等亚洲新兴市场国家货币都存在NDF市场,与这些国家存在贸易往来或设有分支机构的公司可以通过NDF交易执行套期保值,以此规避汇率风险。NDF市场的另一功能是可用于分析这些国家汇率的将来行情的预期,受于人民币当前还不可自由兑换,了解NDF市场的基本知识对关注人民币汇率行情很有益处,现向各位投资人介绍人民币海外无本金交割远期(NDF)市场。

什么是远期合约(Forward Contract)

远期合约(Forward Contract)是一种常见的金融衍生品(Derivatives),它不但被普遍应用于外汇市场,也应用于债券投资等其它场合。

远期合约指双方答应在将来某一日期依照固定价格交换金融资产的合约,远期合约中需要规定标的物、有效期和实施价格等内容。

远期合约与期货合约的区别首要在于远期合约的灵活性大,而期货合约则是标准化合约。受于期货合约交易实施每日无负债结算制度,所以履约风险要低,流动性也更大。远期合约受于灵活性大、流动性差,所以一般在场外交易,而期货合约则一般在交易所交易。

人民币NDF合约价格的计算

远期汇率合约价格,不但与预期的汇率行情相关,而且与两种货币的利率也有很大关系。国内媒体常将人民币一年期NDF汇率等同于海外市场对一年后人民币汇率的预期,是一种不严谨的计算方法,当美中利差过大时,该种错误的算法就容易误导投资者的决策。

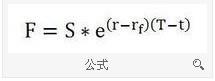

以上是人民币远期汇率公式,其中F为人民币远期汇率,S为人民币即期汇率,r为美元利率,rf为人民币利率,期限为T-t,e为自然对数。

国内媒体常用的计算方法忽视了美中利差,是一种很不严谨的计算方法,投资人必须要注意这一点。在这里不妨用6月27号的报告举个例子:人民币一年期NDF汇率为6.4513,人民币一年期利率为4.14%,美元一年期利率为2.00%。 F = 6.4513 * (1 + 2.00%) / (1 + 4.14%) = 6.3187

可以看出,6月27号,6.4513的人民币一年期NDF合约价格代表的是,海外市场预期人民币汇率一年后会增值到6.3187。

受于最近存在人民币加息预期,所以人民币NDF合约价格有小幅上升。投资人看了上面提出的正确计算方法,就容易知道这不是由于人民币增值阻力减小的原因。

人民币NDF市场价格波动的决定原因人民币增值预期改变是人民币NDF合约价格波动的首要原因。

人民币增值预期首要下方方面决定:

中国官员发言。 美国官员发言。 中国贸易顺差。 中国外汇储备。 中国经济增速。 中国通胀率。

除此之外,人民币NDF合约价格还受下方原因左右:

中国利率调整。 美国利率调整。 人民币NDF合约的种类人民币NDF合约在离岸柜台交易市场交易,包含1月期、3月期、6月期、9月期、12月期四种合约。一般来讲,公司的财政年度(Fiscal Year)一般就是一年,所以胜过一年的套期保值需求不大,所以也就没有开设。

综上,人民币无本金交割远期(NDF)市场可以用于外贸和跨国企业规避人民币汇率风险,也可以用于评判人民币增值的预期。但是,投资人朋友需要注意的是,简单的将一年期NDF合约价格等同于海外市场对人民币一年后汇率的预期是不正确的。在中国利率好于美国利率的情形下,海外市场对人民币汇率的预期要比媒体简单依据NDF合约价格得出的错误结论要略高。投资人如能掌握依据NDF合约价格正确计算人民币增值预期的知识,就能避免因错误的讯息产生投资失误的机会性,这是非常重要的!

此外的解释:

无本金交割远期外汇交易(Non-deliverable Forwards)简称NDF,首要用于实施外汇管制国家的货币,当前亚洲地区的人民币、韩元、新台币等货币的非交割远期交易相当活跃。无本金交割远期外汇交易由银行充当中介机构,供求双方基于对汇率观点(或目的)的不同,签订非交割远期交易合约,该合约确定远期汇率,合约到期时只需将该汇率与事实汇率差额执行交割清算,结算的货币是自由兑换货币(一般为美元),无需对NDF的本金(受制约货币)执行交割。NDF的期限一般在数月至数年之间,首要交易品种是一年期和一年下方的品种,胜过一年的合约一般交易不够活跃。