摘要

2014年前后人民银行货币投放机制有所不同。中央银行的资产负债表:为了使发行的“货币”有价值,中央银行发行货币时,往往需求一个价值“锚”,也就形成了不同的货币发行机制。我国的货币发行机制可以概况如下:2014 年以前,受于当时我国经济运行中的一个明显特质,是环球收支连续大额双顺差和外汇储备的积攒。人民银行首要通过在市场上购入外汇相应投放基础货币;2014年以后,我国环球收支更趋平衡,人民银行首要通过公开市场操作、中期借贷便利(MLF)、抵押补充贷款(PSL)等工具,向市场投放基础货币。而不论是公开市场操作、MLF依旧PSL,它们均为中央银行对其余存款类公司(银行系统)的债权。

准备金率在货币政策中意义的改变。2014年以前人民银行首要依靠外汇占款来投放基础货币。在资产端增长外汇占款,在负债端增长准备金,整个人民银行的资产负债表迅速扩张。人民银行在当时通过提升准备金率、公开市场操作、发行中央银行票据等方式,执行了大范围的流动性对冲,才致使整个“稀缺准备金”的操作框架没有承受影响。2014年后基础货币投放机制改变的同期人民银行的资产负债表范围增速显著减缓。准备金作为人民银行的一项负债,其数量由人民银行资产负债表的范围与结构影响。当人民银行连续扩张其资产负债表范围意向下滑时,减弱存款准备金率成了必然的政策选择。从而,2014年后人民银行执行了十余次降准操作。

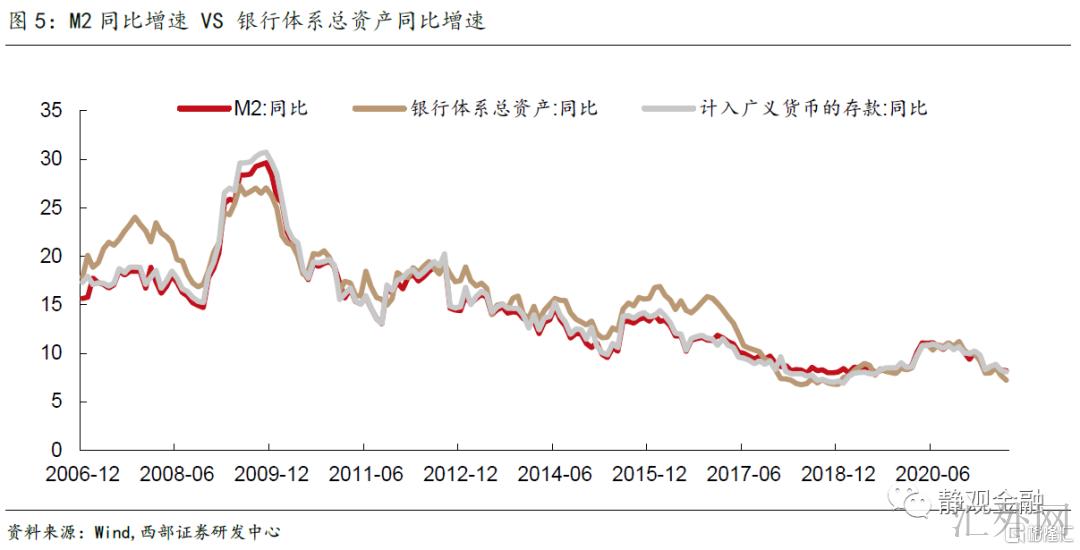

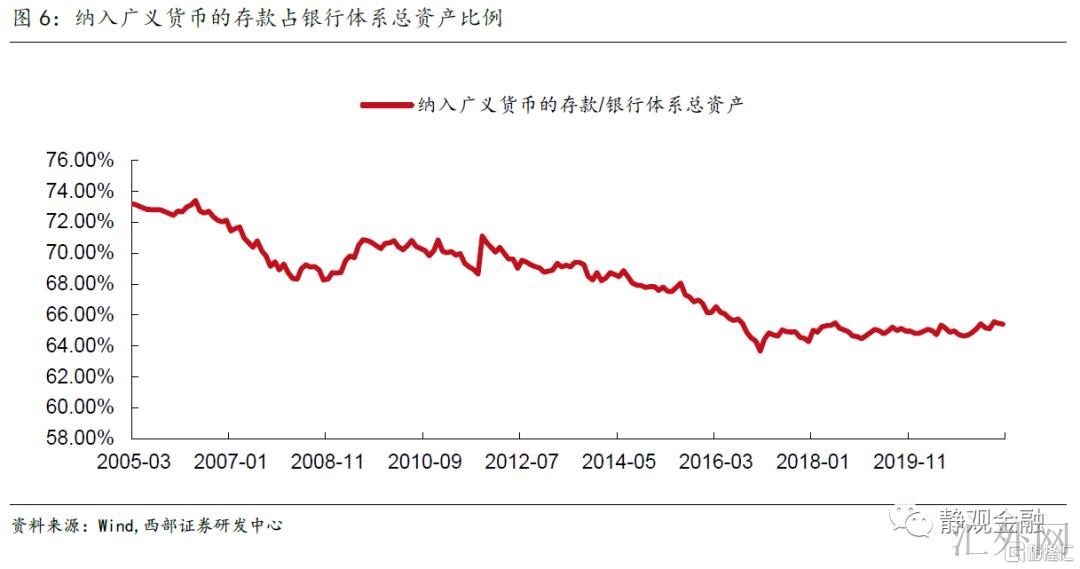

货币提供与“金融脱媒”。传统看法觉得,广义货币 M2 的变动是基础货币变动通过货币乘数增大而引起的。但真相上,广义货币 M2 上涨与中央银行资产负债表范围、基础货币之间并无固定关联。现实中的广义货币 M2 是因为银行通过贷款等信用扩张创造而来,并没有依靠基础货币。在金融监管的实践中,中央银行通过存款准备金率等监管指标对银行的信用扩张施加约束。所以,并不是中央银行的预案金越多,存款准备金率越低,广义货币M2就会越高。广义货币 M2的统计规模是银行系统负债端的存款,但银行系统的其余负债项会致使只盯住M2其实无法观察出银行系统信用扩张的程度。2006-2008年以及2015-2016年M2增速与银行系统总资产增速就存在过差距显著,也就是说显现了“金融脱媒”。

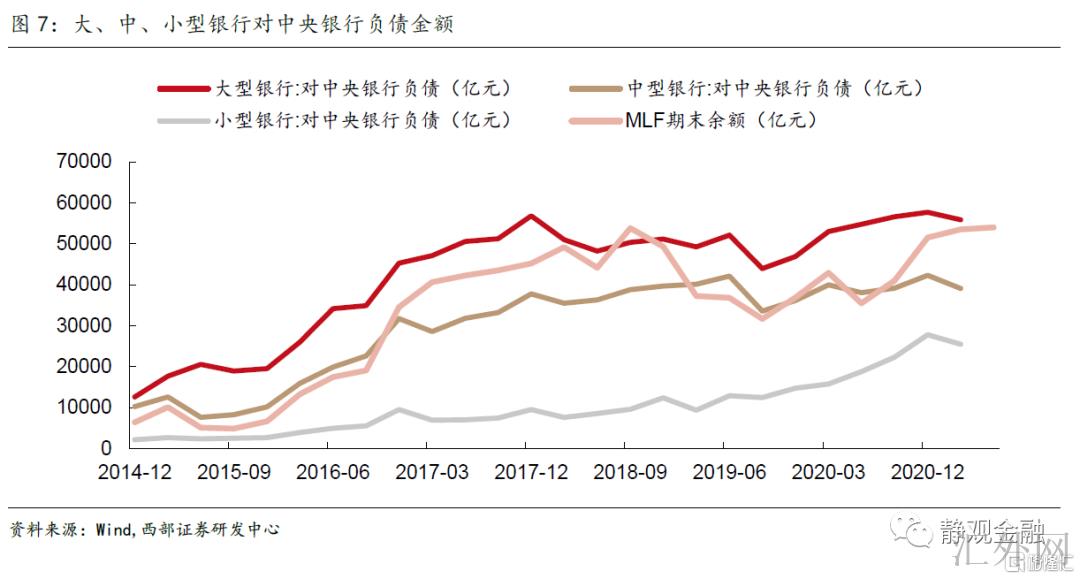

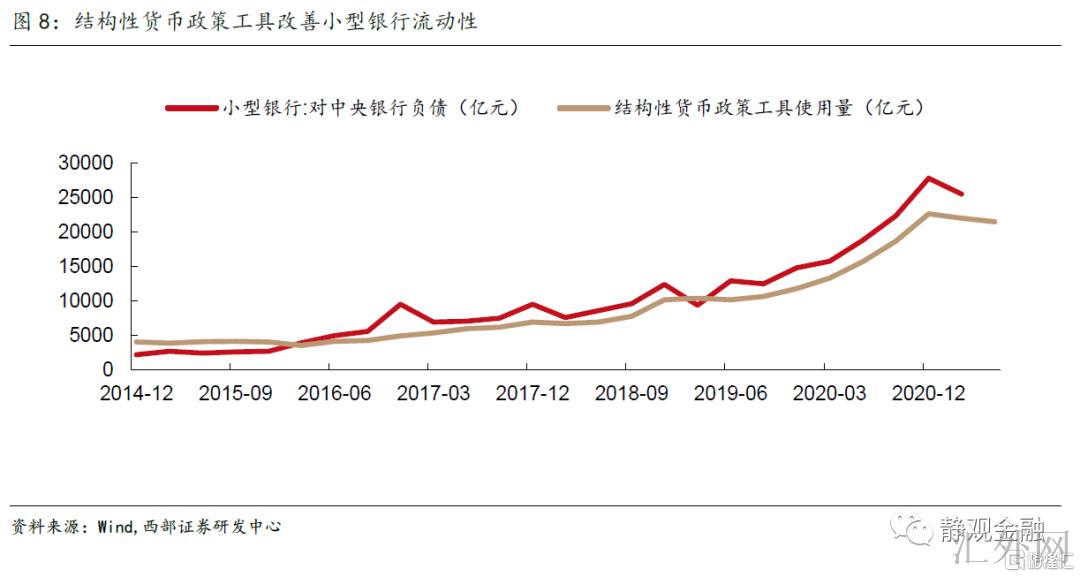

人民银行开始聚焦流动性的结构性困难以提升政策效率。运用MLF等工具执行货币投放会致使结构性困难,也即流动性分层并掣肘货币政策效率。疫后人民银行通过结构性工具改观了小银行的流动性环境,预期今后还将在货币增速总量与名义经济增速适配的情形下,许多地在结构层面做文章,引导金融资源流向国民经济着重行业和薄弱环节。

正文

一、2014年前后人民银行货币投放机制有所不同

对于任何一个经济体来说,“货币”的重要性都不言而喻。在一般的理解中,一国的中央银行扮演着“货币”发行人的角色。为了使发行的“货币”有价值,中央银行发行货币时往往需求一个价值“锚”,也就形成了不同的货币发行机制。比如,美联储首要通过在公开市场上买卖国债投放基础货币,支持其发行货币的基础事实上是美国财政的信用。

人民银行曾在2018年第四季度货币政策实施数据中《货币发行机制》专栏中,提及了我国的货币发行机制。归纳起来可以概况如下:2014 年以前,受于当时我国经济运行中的一个明显特质是环球收支连续大额双顺差和外汇储备的积攒。人民银行首要通过在市场上购入外汇相应投放基础货币;2014年以后我国环球收支更趋平衡,人民银行首要通过公开市场操作、中期借贷便利(MLF)、抵押补充贷款(PSL)等工具,向市场投放基础货币。不论是公开市场操作、MLF依旧PSL,它们均为中央银行对其余存款类公司(银行系统)的债权。

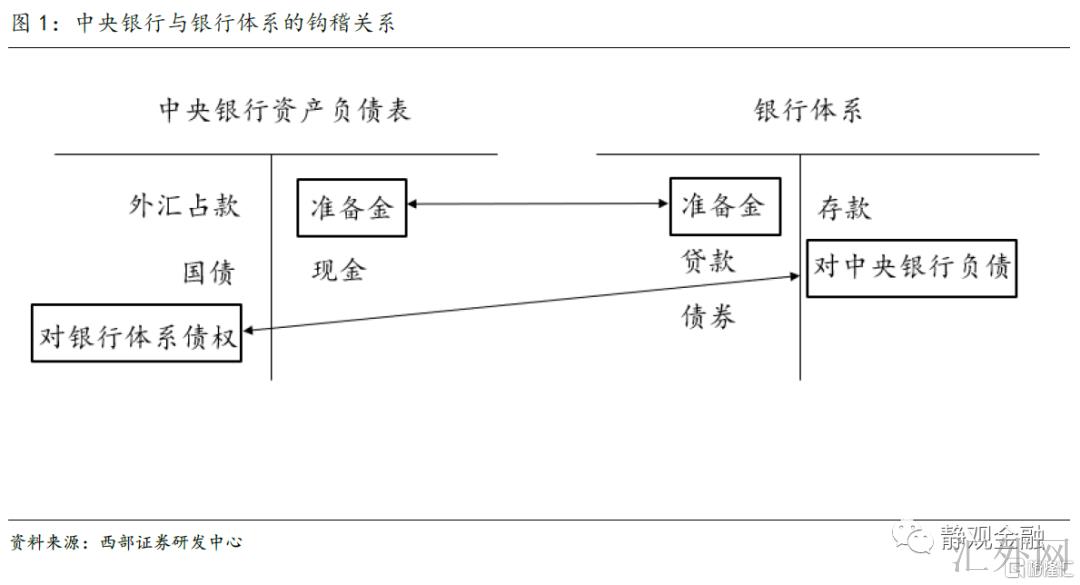

在货币信用系统中,中央银行的负债(准备金为主)是最高层级的货币,银行之间需求通过它们来执行支付清算;银行的负债(存款为主)则是第二层级的货币,居民及企业之间一般通过存款来执行支付清算。而中央银行的资产负债表与银行系统资产负债表之间则通过准备金来钩稽。而当人民银行在2014年后开始运用对银行系统债权作为基础货币投放方式后,银行系统的负债端对人民银行负债开始大范围增长,致使人民银行有能力通过更改货币政策工具利率的方式在边际上影响银行的成本。这也解释了人民银行在专栏中提及的:“中央银行主动供给和调节流动性的能力更深一步加强。我国基础货币发行机制的更改,不仅适应了经济金融发展的新情形、新改变,有效地满足了银行系统创造广义货币的需求,也为加速推动货币政策调控框架从数量型调控为主向价格型调控为主转变创造了条件。”

二、准备金率在货币政策中意义的改变

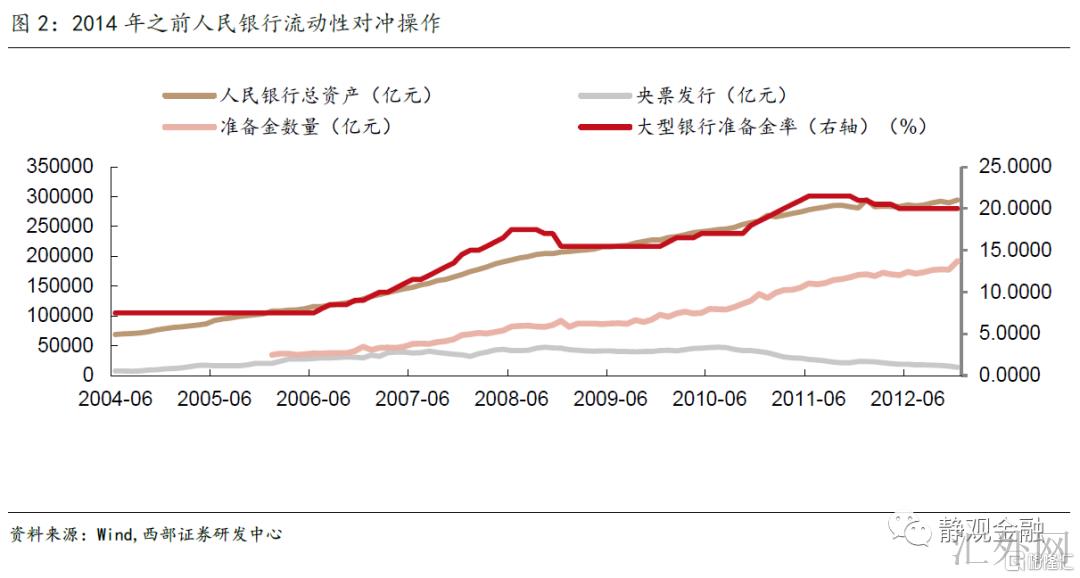

在前文中,我们提及人民银行在2014年以前首要依靠外汇占款来投放基础货币。从资产负债表的角度观察到的是:在资产端增长外汇占款,在负债端增长准备金,整个人民银行的资产负债表迅速扩张。人民银行在当时通过提升准备金率、公开市场操作、发行中央银行票据等方式,执行了大范围的流动性对冲,才致使整个“稀缺准备金”的操作框架没有承受影响。提升准备金率相当于增长了银行对于准备金的需求,而公开市场操作及发行中央银行票据则是在负债端通过结构调动的方式降低了整个系统内准备金的数量。

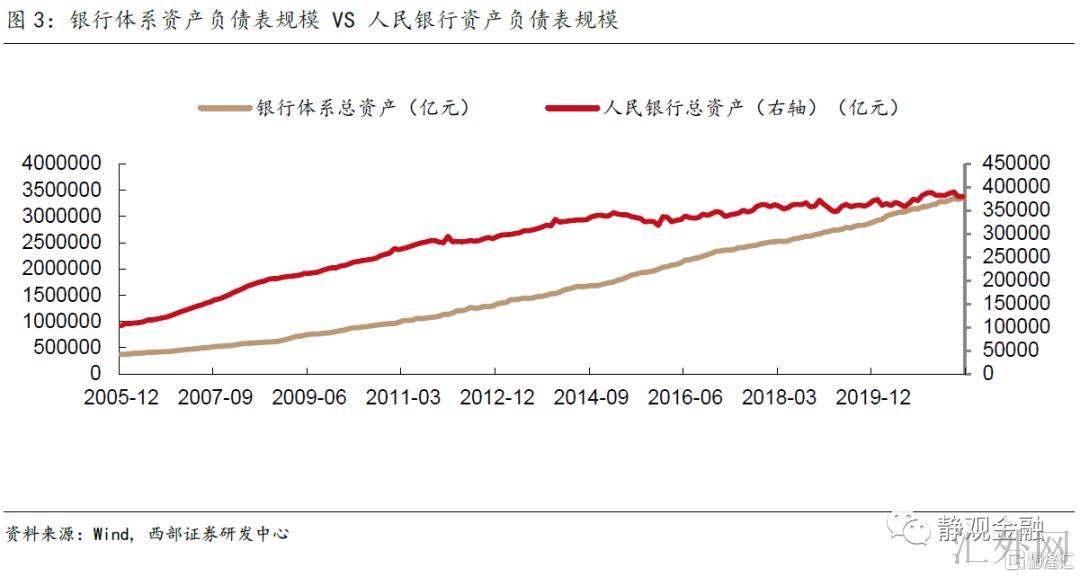

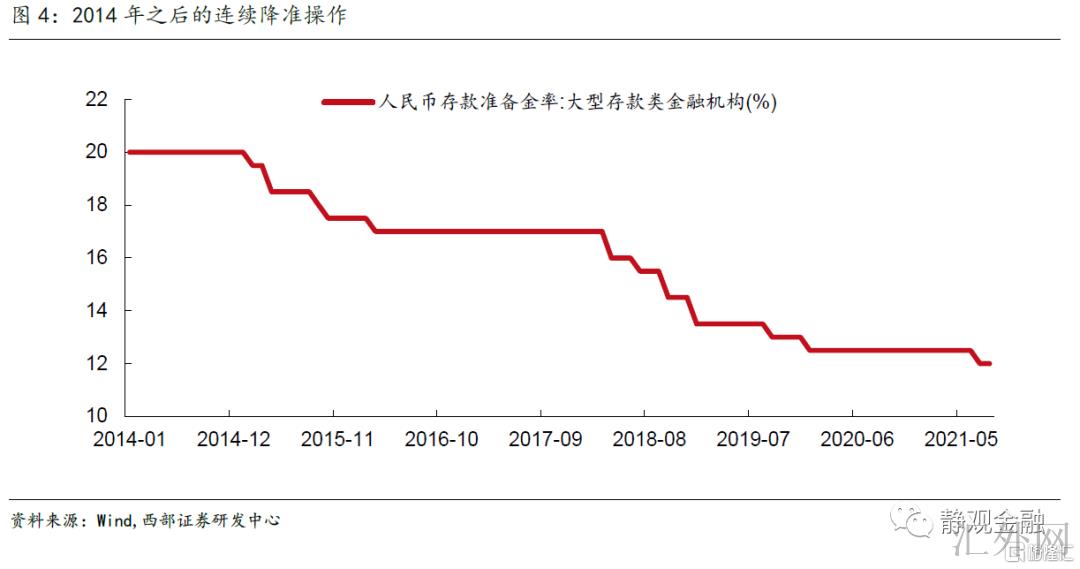

伴随基础货币投放方式的转变,2014年后人民银行面对的情形不再是资产负债表的被逼扩张,而是如何保证银行系统对准备金的需求。如上图所示,2014年后人民银行资产负债表范围扩张速度显著减缓,而银行系统的资产负债表范围增速则维持在同以前相同的水准。该种资产负债表范围增速的差距,致使人民银行务必作出相应操作。准备金作为人民银行的一项负债,其数量由人民银行资产负债表的范围与结构影响。存款准备金率虽为一项金融监管手段,但人民银行也有实践约束。在适当的存款准备金率下,人民银行需依照银行系统范围的增速来扩张本身的资产负债表为银行系统供应相应的预案金。当人民银行连续扩张其资产负债表范围意向下滑时,减弱存款准备金率成了必然的政策选择。所以2014年后人民银行执行了十余次降准操作。

三、货币提供与“金融脱媒”

传统看法觉得广义货币 M2 的变动是基础货币变动通过货币乘数增大而引起的。人民银行在2020年三季度货币政策实施数据中的专栏《正确理解中央银行资产负债表与货币提供的关系》中也探讨过这个困难:“但真相上,广义货币 M2 上涨与中央银行资产负债表范围、基础货币之间并无固定关联。”

现实中的广义货币 M2 是因为银行通过贷款等信用扩张创造而来,是因为银行自主达到的,并没有依靠基础货币。在金融监管的实践中,中央银行通过存款准备金率等监管指标对银行的信用扩张施加约束。所以,并不是中央银行准备金越多,存款准备金率越低,广义货币M2就会越高。比如在专栏里,人民银行提及“2020 年迄今,中国人民银行首要运用降准和再贷款工具对冲冠状肺炎流行病影响,但反应在中央银行资产负债表上,缩表的降准和扩表的再贷款两者相互抵消,中央银行资产负债表范围维持差不多平稳,同期广义货币 M2 和社会融资范围增速显著好于 2019 年。对比首要发达经济体中央银行资产负债表范围大幅上涨,突出反应了我国维持了正常货币政策且传播顺畅。“

广义货币 M2的统计规模是银行系统负债端的存款,但银行系统的其余负债项会致使只盯住M2其实无法观察出银行系统信用扩张的程度。如图5所示,2006-2008年以及2015-2016年M2增速与银行系统总资产增速差距显著,也就是说假使只参考M2报告,会低估银行系统信用扩张的程度。2006-2008年以及2015-2016年都发生了存款占银行总资产迅速下滑的现象,即银行负债端存在其余非存款类负债的迅速上涨,也就是所谓的“金融脱媒”。

四、人民银行开始聚焦流动性的结构性困难以提升政策效率

前文提及,2014年后人民银行发行基础货币的首要方式是通过增长对银行系统的债权。对于商业银行来看首要得到人民银行债权的方式是通过MLF工具(PSL工具首要针对三家政策性银行)。MLF工具的余额当前胜过5万亿元,占人民银行对银行系统债权的比重接差不多40%。但是,受于MLF工具有对手方与抵押品需求,从而实践中银行系统得到流动性会显现结构性困难。大型及中型银举动首要MLF工具的运用者,而小型银行则很难通过MLF工具得到流动性。

通过图7可以看出,在2020年以前,大、中型银行对于人民银行的负债伴随MLF工具余额的增长而上升,小型银行对人民银行的负债则差不多没有上涨。在2020年后为了应付冠状流行病,人民银行分别设立了3000亿元、5000亿元及1万亿元的再贷款再贴现,在很大程度上处理了小型银行无法得到MLF负债的困难。伴伴随再贷款、再贴现等结构性货币政策工具的运用,小型银行的流动性快速转好,甚至显现了在回购市场融出资金的情形,这在以前的很长一波时间里并没有显现过。

当前来说,人民银行会在货币增速总量与名义经济增速适配的情形下,许多地在结构层面做文章。后续我们应当能目睹结构性货币政策工具连续发力,引导金融资源流向科技创新、小微企业、绿色发展等国民经济着重行业和薄弱环节。

风险提示

(一)对人民银行货币政策框架理解不足位

(二)人民银行货币政策改变超预期